Занимательная экономика

31.08.2011

Леонид Альшанский

Доктор математики, финансовый аналитик

За что наказали Америку?

Снижением кредитного рейтинга

-

Участники дискуссии:

1124 -

Последняя реплика:

больше месяца назад

Артём Крумпан,

Михаил Герчик,

Аркадий Посевин,

Роман Дагнер,

Леонид Альшанский,

Андрей Закржевский,

Геннадий Прoтaсевич,

Евгений Иванов,

Константин Шавкуненко,

Папа Валеры,

Андрей Алексеев

Недавнее обострение отношений между рейтинговыми агентствами и правительствами ведущих стран мира опять актуализировало дискуссию о роли рейтингов и их «производителей» в современной финансовой системе.

Кто придумал кредитный рейтинг

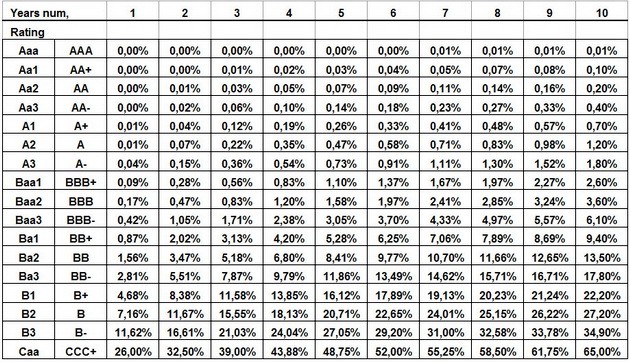

Практика «вычисления» рейтинга надежности заемщика специализированными компаниями возникла в начале прошлого века. Идея бизнеса заключалась в многопараметрическом анализе независимыми аналитиками состояния заемщика для оценки способности выполнения им своих долговых обязательств (идея принадлежит американцу Джону Муди, разработавшему в 1900 году и первую методологию оценки). Фактически это привело к ранжированию заемщиков в зависимости от вычисляемой вероятности наступления их дефолтов (см. таб. 1).

Со временем эта практика приобрела очень широкое распространение. Сегодня и крупные инвестиционные компании, и отдельные инвесторы при формировании портфеля долговых обязательств (а иногда и акций) в первую очередь смотрят именно на рейтинг эмитента. Более того, финансовые институты повсеместно используют практику формализации инвестиций в зависимости от рейтинга.

Обычно чем выше рейтинг, тем больше относительный объем допустимых вложений в долговые обязательства эмитента. Именно поэтому высокий рейтинг стал залогом получения более широкой инвестиционной базы и, как следствие, доступности более дешевого финансирования. Иными словами, высокий рейтинг стал мечтой каждого заемщика. Это побуждает эмитентов, с одной стороны, действительно соблюдать финансовую дисциплину, а с другой стороны — хорошо оплачивать услуги рейтинговых агентств.

В результате рейтинговый бизнес превратился в крайне прибыльную индустрию, а ведущие рейтинговые компании (сегодня это три американских агентства: Moody’s Investor Service, Standard & Poor’s и Fitch Ratings) превратились в крупные высокодоходные корпорации.

Претензии к рейтинговым агентствам

Вплоть до финансового кризиса 2007-2009 годов сложившаяся практика использования кредитных рейтингов не вызывала особых нареканий. Конечно, случались отдельные скандалы, типа банкротств эмитентов с наивысшим рейтингом (Enron — в 2001 г., Parmalat — в 2003 г.). Периодически появлялись и факты, указывающие на возможную «коррумпированность» и «политическую ангажированность» уважаемых агентств. Но в подавляющем большинстве рейтинги действительно отражали надежность заемщика, помогая инвесторам ориентироваться в ставшем огромным мировом океане долговых обязательств.

Впрочем, уже в конце прошлого века все чаще стали наблюдаться расхождения между рыночной доходностью облигаций и рейтингом эмитента. Т. е. между оценкой надежности должника рынком и рейтинговыми агентствами.

С одной стороны, это было связано с ускорением процессов, влияющих на состояние эмитентов, и агентства просто стали запаздывать со своими оценками. С другой стороны, набравший силу рынок (читай: спекулянты) все чаще стал разгонять цены то в одну, то в другую сторону не всегда в соответствии с фундаментальными свойствами заемщика.

Но первые действительно серьезные претензии к работе рейтинговых агентств возникли после недавнего мирового финансового кризиса. Напомним, что финансовый кризис 2007-2009, чуть не обрушивший всю мировую финансовую систему, начался с проблем в американской ипотеке subprime. Фокус в том, что американские ипотечные долги низкого качества были упакованы в облигации, получившие почему-то высокие рейтинги от ведущих рейтинговых агентств.

Имея хорошие рейтинги, эти бумаги с успехом были распроданы по всему миру и в больших объемах (в соответствии с рейтингом) осели в активах ведущих банков. После разрыва ценового пузыря на американском рынке недвижимости эти бумаги резко упали в цене, что и привело к первым существенным потерям в системе. Впоследствии цепная реакция вынужденных продаж привела мировую финансовую систему к полномасштабному кризису, чуть не закончившемуся ее полным развалом.

Поиски виноватых

Когда по завершении кризиса стали искать его виновников, не обратить внимания на роль рейтинговых агентств было невозможно. Мнения по поводу доли их ответственности были различными. Вплоть до крайнего, озвученного главой комитета по надзору и правительственной реформе Конгресса США Генри Уэксманом: «Деятельность ведущих кредитных рейтинговых агентств США стала одной из основных причин финансового кризиса». Частично свою вину подтвердили и сами агентства, признав впоследствии, что «оснований для предоставления высшего рейтинга тысячам ипотечных бумаг было мало».

Второй виток напряженности в отношениях с «производителями» рейтингов произошел уже на фоне долгового кризиса в еврозоне. Сначала ведущие рейтинговые агентства не поспевали за ситуацией и приступили к снижению рейтинга проблемных стран еврозоны много позже существенного падения цен на рынке.

Зато потом, несмотря на принимаемые международными структурами программы помощи, агентства стали беспощадно резать рейтинги странам PIGS. Не принимая во внимание, что эти программы действительно улучшали платежеспособность заемщиков. Можно сказать, что такие действия рейтинговых агентств способствовали разрастанию кризиса. Более того, после принятия второго плана спасения Греции, включающего и добровольное списание инвесторами небольшой части долга, два из трех агентств пригрозили присвоить Греции рейтинг D (дефолт).

Наказание невиновных

Все это вызвало крайнее раздражение руководителей ведущих стран Евросоюза. Американские агентства были обвинены в принятии политических решений с целью создания условий нечестной конкуренции. И сейчас в Европе серьезно обсуждается идея создания альтернативных, европейских структур.

Но вскоре ведущие рейтинговые агентства попали в немилость и к американским властям. В апреле 2011 года S&P, а за ним в июле и Moody’s понизили прогноз по суверенному рейтингу США, а Fitch пригрозило сделать это в ближайшем будущем. Это вызвало нескрываемое раздражение американского истеблишмента.

И уже настоящим скандалом и эффектом разорвавшейся бомбы стало принятое 5 августа 2011 года решение S&P о понижение рейтинга США с ААА до АА+.

Насколько система чувствительна к таким формальным решениям, показал последовавший обвал цен на ведущих мировых биржах акций, создавший угрозу повторения мирового финансового кризиса.

И справедливость этого решения далеко не очевидна. О том, что решение S&P могло иметь политическую подоплеку, говорит и тот факт, что оно вызвало крайне резкую критику республиканцев, но умеренную — главы Белого дома. Так как свои действия агентство мотивировало не только возросшим объемом долгов государства, но и «недостаточностью принятого плана по сокращению дефицитов бюджета для стабилизации динамики государственного долга в среднесрочной перспективе».

Речь здесь идет о существенной уступке Обамы республиканцам в вопросе повышения налогов. В результате этих уступок план Обамы по сокращению дефицитов на $4 трлн за 12 лет был замещен куда более скромным планом сокращения на $2,4 трлн за 10 лет.

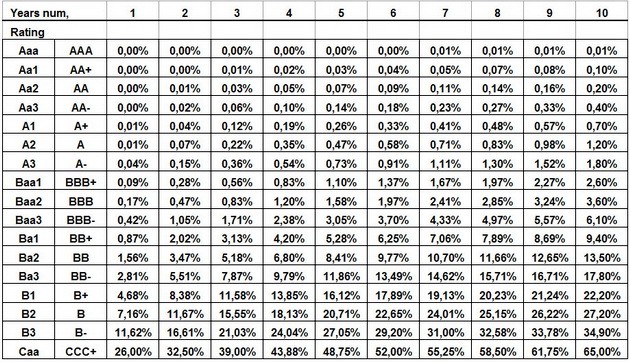

Да и с самой задолженностью американского государства все не так просто. Валовой госдолг США действительно достиг в августе 2011 года 100% ВВП, и стран с таким соотношением и наивысшим рейтингом в мире нет (см. таблицу 2).

Но госдолг США (а также Японии) имеет специфику, не характерную для большинства развитых стран мира. До 35% американского госдолга находится в руках госструктур (включая, правда, и «не совсем» государственную ФРС), и «очищенный» госдолг оценивается уже лишь в 74% ВВП. Это меньше, чем у ведущих стран еврозоны (включая Германию — 83%, Францию — 82% и Англию — 80%, данные на 2010 год), сохраняющих у S&P наивысший рейтинг.

Заметим также, что два других ведущих агентства не нашли веских причин для текущего снижения рейтинга США, подтвердив его в августе на высшем уровне ААА.

Кстати, участившиеся случаи, когда ведущие агентства выставляют заемщикам разные рейтинги (во время долгового кризиса в еврозоне иногда отличавшиеся и на 3 ступени), также вызывают беспокойство. Каким же рейтингом тогда пользоваться и какой из них вернее отражает ситуацию? Используя эту коллизию, европейский ЦБ уже заявил, что продолжит принимать в залог облигации Греции, если хотя бы одно из трех агентств не опустит их рейтинг до дефолтного (теперь осталось только уговорить хотя бы одно агентство).

А если отказаться от рейтингов?

Иными словами, сегодня налицо крайне серьезный кризис и в системе присвоения, и в практике использования кредитных рейтингов. Как из него выходить, пока не ясно. Теоретически можно вообще отказаться от использования услуг рейтинговых агентств. На рынке акций схожую аналитическую работу, без выделения в отдельный бизнес, проводят аналитики банков, инвестиционных компаний и даже некоторые частные инвесторы. При современном развитии технологий и оперативном раскрытии информации эмитентом эта работа не является такой уж трансцендентной.

Есть и еще один аргумент. Если не остановить растущую армаду спекулянтов на рынке, то значение фундаментальных оценок эмитентов будет уменьшаться. А если нету разницы, то зачем платить больше?

Таблица 1. Оценка агентством Moody's вероятности дефолта заемщика в зависимости от присвоенного рейтинга

Источник: Moody’s Investor Service

Таблица 2. Рейтинги стран мира с отношением госдолга к ВВП свыше 100%

Источник: CIA’s World Fact book, Reuters

Практика «вычисления» рейтинга надежности заемщика специализированными компаниями возникла в начале прошлого века. Идея бизнеса заключалась в многопараметрическом анализе независимыми аналитиками состояния заемщика для оценки способности выполнения им своих долговых обязательств (идея принадлежит американцу Джону Муди, разработавшему в 1900 году и первую методологию оценки). Фактически это привело к ранжированию заемщиков в зависимости от вычисляемой вероятности наступления их дефолтов (см. таб. 1).

Со временем эта практика приобрела очень широкое распространение. Сегодня и крупные инвестиционные компании, и отдельные инвесторы при формировании портфеля долговых обязательств (а иногда и акций) в первую очередь смотрят именно на рейтинг эмитента. Более того, финансовые институты повсеместно используют практику формализации инвестиций в зависимости от рейтинга.

Обычно чем выше рейтинг, тем больше относительный объем допустимых вложений в долговые обязательства эмитента. Именно поэтому высокий рейтинг стал залогом получения более широкой инвестиционной базы и, как следствие, доступности более дешевого финансирования. Иными словами, высокий рейтинг стал мечтой каждого заемщика. Это побуждает эмитентов, с одной стороны, действительно соблюдать финансовую дисциплину, а с другой стороны — хорошо оплачивать услуги рейтинговых агентств.

В результате рейтинговый бизнес превратился в крайне прибыльную индустрию, а ведущие рейтинговые компании (сегодня это три американских агентства: Moody’s Investor Service, Standard & Poor’s и Fitch Ratings) превратились в крупные высокодоходные корпорации.

Претензии к рейтинговым агентствам

Вплоть до финансового кризиса 2007-2009 годов сложившаяся практика использования кредитных рейтингов не вызывала особых нареканий. Конечно, случались отдельные скандалы, типа банкротств эмитентов с наивысшим рейтингом (Enron — в 2001 г., Parmalat — в 2003 г.). Периодически появлялись и факты, указывающие на возможную «коррумпированность» и «политическую ангажированность» уважаемых агентств. Но в подавляющем большинстве рейтинги действительно отражали надежность заемщика, помогая инвесторам ориентироваться в ставшем огромным мировом океане долговых обязательств.

Впрочем, уже в конце прошлого века все чаще стали наблюдаться расхождения между рыночной доходностью облигаций и рейтингом эмитента. Т. е. между оценкой надежности должника рынком и рейтинговыми агентствами.

С одной стороны, это было связано с ускорением процессов, влияющих на состояние эмитентов, и агентства просто стали запаздывать со своими оценками. С другой стороны, набравший силу рынок (читай: спекулянты) все чаще стал разгонять цены то в одну, то в другую сторону не всегда в соответствии с фундаментальными свойствами заемщика.

Но первые действительно серьезные претензии к работе рейтинговых агентств возникли после недавнего мирового финансового кризиса. Напомним, что финансовый кризис 2007-2009, чуть не обрушивший всю мировую финансовую систему, начался с проблем в американской ипотеке subprime. Фокус в том, что американские ипотечные долги низкого качества были упакованы в облигации, получившие почему-то высокие рейтинги от ведущих рейтинговых агентств.

Имея хорошие рейтинги, эти бумаги с успехом были распроданы по всему миру и в больших объемах (в соответствии с рейтингом) осели в активах ведущих банков. После разрыва ценового пузыря на американском рынке недвижимости эти бумаги резко упали в цене, что и привело к первым существенным потерям в системе. Впоследствии цепная реакция вынужденных продаж привела мировую финансовую систему к полномасштабному кризису, чуть не закончившемуся ее полным развалом.

Поиски виноватых

Когда по завершении кризиса стали искать его виновников, не обратить внимания на роль рейтинговых агентств было невозможно. Мнения по поводу доли их ответственности были различными. Вплоть до крайнего, озвученного главой комитета по надзору и правительственной реформе Конгресса США Генри Уэксманом: «Деятельность ведущих кредитных рейтинговых агентств США стала одной из основных причин финансового кризиса». Частично свою вину подтвердили и сами агентства, признав впоследствии, что «оснований для предоставления высшего рейтинга тысячам ипотечных бумаг было мало».

Второй виток напряженности в отношениях с «производителями» рейтингов произошел уже на фоне долгового кризиса в еврозоне. Сначала ведущие рейтинговые агентства не поспевали за ситуацией и приступили к снижению рейтинга проблемных стран еврозоны много позже существенного падения цен на рынке.

Зато потом, несмотря на принимаемые международными структурами программы помощи, агентства стали беспощадно резать рейтинги странам PIGS. Не принимая во внимание, что эти программы действительно улучшали платежеспособность заемщиков. Можно сказать, что такие действия рейтинговых агентств способствовали разрастанию кризиса. Более того, после принятия второго плана спасения Греции, включающего и добровольное списание инвесторами небольшой части долга, два из трех агентств пригрозили присвоить Греции рейтинг D (дефолт).

Наказание невиновных

Все это вызвало крайнее раздражение руководителей ведущих стран Евросоюза. Американские агентства были обвинены в принятии политических решений с целью создания условий нечестной конкуренции. И сейчас в Европе серьезно обсуждается идея создания альтернативных, европейских структур.

Но вскоре ведущие рейтинговые агентства попали в немилость и к американским властям. В апреле 2011 года S&P, а за ним в июле и Moody’s понизили прогноз по суверенному рейтингу США, а Fitch пригрозило сделать это в ближайшем будущем. Это вызвало нескрываемое раздражение американского истеблишмента.

И уже настоящим скандалом и эффектом разорвавшейся бомбы стало принятое 5 августа 2011 года решение S&P о понижение рейтинга США с ААА до АА+.

Насколько система чувствительна к таким формальным решениям, показал последовавший обвал цен на ведущих мировых биржах акций, создавший угрозу повторения мирового финансового кризиса.

И справедливость этого решения далеко не очевидна. О том, что решение S&P могло иметь политическую подоплеку, говорит и тот факт, что оно вызвало крайне резкую критику республиканцев, но умеренную — главы Белого дома. Так как свои действия агентство мотивировало не только возросшим объемом долгов государства, но и «недостаточностью принятого плана по сокращению дефицитов бюджета для стабилизации динамики государственного долга в среднесрочной перспективе».

Речь здесь идет о существенной уступке Обамы республиканцам в вопросе повышения налогов. В результате этих уступок план Обамы по сокращению дефицитов на $4 трлн за 12 лет был замещен куда более скромным планом сокращения на $2,4 трлн за 10 лет.

Да и с самой задолженностью американского государства все не так просто. Валовой госдолг США действительно достиг в августе 2011 года 100% ВВП, и стран с таким соотношением и наивысшим рейтингом в мире нет (см. таблицу 2).

Но госдолг США (а также Японии) имеет специфику, не характерную для большинства развитых стран мира. До 35% американского госдолга находится в руках госструктур (включая, правда, и «не совсем» государственную ФРС), и «очищенный» госдолг оценивается уже лишь в 74% ВВП. Это меньше, чем у ведущих стран еврозоны (включая Германию — 83%, Францию — 82% и Англию — 80%, данные на 2010 год), сохраняющих у S&P наивысший рейтинг.

Заметим также, что два других ведущих агентства не нашли веских причин для текущего снижения рейтинга США, подтвердив его в августе на высшем уровне ААА.

Кстати, участившиеся случаи, когда ведущие агентства выставляют заемщикам разные рейтинги (во время долгового кризиса в еврозоне иногда отличавшиеся и на 3 ступени), также вызывают беспокойство. Каким же рейтингом тогда пользоваться и какой из них вернее отражает ситуацию? Используя эту коллизию, европейский ЦБ уже заявил, что продолжит принимать в залог облигации Греции, если хотя бы одно из трех агентств не опустит их рейтинг до дефолтного (теперь осталось только уговорить хотя бы одно агентство).

А если отказаться от рейтингов?

Иными словами, сегодня налицо крайне серьезный кризис и в системе присвоения, и в практике использования кредитных рейтингов. Как из него выходить, пока не ясно. Теоретически можно вообще отказаться от использования услуг рейтинговых агентств. На рынке акций схожую аналитическую работу, без выделения в отдельный бизнес, проводят аналитики банков, инвестиционных компаний и даже некоторые частные инвесторы. При современном развитии технологий и оперативном раскрытии информации эмитентом эта работа не является такой уж трансцендентной.

Есть и еще один аргумент. Если не остановить растущую армаду спекулянтов на рынке, то значение фундаментальных оценок эмитентов будет уменьшаться. А если нету разницы, то зачем платить больше?

Таблица 1. Оценка агентством Moody's вероятности дефолта заемщика в зависимости от присвоенного рейтинга

Источник: Moody’s Investor Service

Таблица 2. Рейтинги стран мира с отношением госдолга к ВВП свыше 100%

Источник: CIA’s World Fact book, Reuters

Дискуссия

Еще по теме

Еще по теме

Александр Бржозовский

Видишь крах российской экономики?

Вот и я не вижу

Товарищ Кац

ЗАПАДНАЯ ЭКОНОМИКА СУЖАЕТСЯ

Количество банкротств растет в ЕС и США

Редакция BaltijasBalss

Новостной портал

ЛАТВИЯ ПРОМОТАЛА ДЕСЯТКИ МИЛЛИАРДОВ

За последние 30 лет

Сергей Рижский

В ПУХ И ПРАХ

Раскритиковал руководство Латвии глава ОЭСР