Занимательная экономика

10.08.2011

Леонид Альшанский

Доктор математики, финансовый аналитик

Гудбай, Америка!

Вместе с ее облигациями…

-

Участники дискуссии:

1225 -

Последняя реплика:

больше месяца назад

Борис Кузьмин,

Денис Кольцов,

Phil .,

neznamo kto,

Леонид Альшанский,

Андрей Закржевский,

Александр Клапин,

Евгений Иванов,

Р. Фокс,

Andris Birkmanis,

Mirsky Greg,

Папа Валеры

Произошедшее 5 августа понижение кредитного рейтинга Америки агентством S&P с ААА до АА+ действительно является эпохальным событием и подтверждает факт произошедших коренных изменений в мировой финансовой системе.

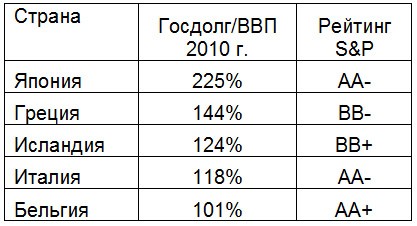

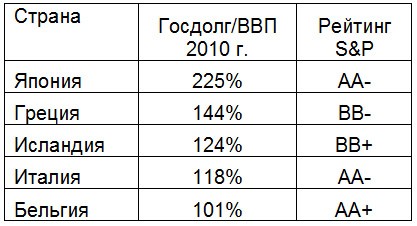

Решение совпало по времени с информацией о том, что валовой госдолг США превысил 100% ВВП. Сегодня в мире действительно нет ни одной страны с долгом выше 100% и наивысшим кредитным рейтингом (см. таб. 1).

Таблица 1. Рейтинги стран мира с госдолгом/ВВП выше 100%.

Источник: CIA’s World Fact book. Reuters

Но проблема не только в достижении американским госдолгом этой круглой цифры. Кардинальное ослабление надежности и американской, и всей мировой финансовой системы произошли много ранее — во время и после выхода из мирового финансового кризиса 2007-2009 годов. И эти ухудшения прежде всего выразились в резком росте денежных баз ведущих мировых валют, включая резервные, и колоссальном росте госдолгов именно развитых стран.

В первую очередь это коснулось именно Америки — одной из наиболее пострадавших от кризиса страны. Страны, чья валюта и госдолги до кризиса играли роль краеугольного камня и safe haven мировой финансовой системы.

Баланс ФРС с августа 2008 к текущему моменту вырос с $850 млрд. до $2,8 трлн., т.е. почти в 3,5 раза! А основной пассив баланса — это как раз денежная база доллара = наличные + остатки коммерческих банков на счетах в ФРС, которая уже достигла $2,7 трлн. (против них в активах ЦБ лежат ценные бумаги на $2,65 трлн., и $1,65 трлн. из них treasuries).

Таких колоссальных и потенциально опасных цифр долларовая база никогда ранее не видела, а ведь это база основной резервной валюты всего мира! Правда, несмотря на столь «раздутый» баланс, руководству ЦБ пока удается удерживать систему от сползания в гиперинфляцию, во многом из-за боязни коммерческих банков хоть куда-то вкладывать деньги. Но правда и другое: достичь поставленных целей стимуляции американской экономики, несмотря на два QE, ФРС так и не удалось. Заметьте, цели были чисто (или почти чисто) американские, а риски, ввиду резервности доллара, лежали и лежат на всем мире.

Ситуация со второй «головной болью» Америки — госдолгом — еще более тяжелая. За счет резкого роста дефицитов в период и после кризиса госдолг ведущей мировой экономики взлетел с $9 трлн., или 63% ВВП в 2007 году до $14,5 трлн., или 100% ВВП.

Весь июль мир с неприятным удивлением и раздражением смотрел на баталии, развернувшиеся в высших эшелонах американской власти по вопросу необходимого увеличения лимита госдолга. Непринятие решения до 2 августа грозило техническим дефолтом по госдолгу, который находится на руках огромного числа инвесторов, в том числе и ведущих ЦБ мира.

И несмотря на принятый в последний момент закон о повышении лимита на $2,1 трлн., 5 августа агентство S&P все-таки понизило кредитный рейтинг Америки с ААА до АА+.

Агентство не удовлетворил параллельно принятый план сокращения дефицитов бюджета на $2,4 трлн. за 10 лет, что много меньше исходного плана Обамы, предполагавшего сокращение дефицита на $4 трлн. в течение 12 лет.

Даже в случае успешного выполнения этого плана (а это будет сложно при текущем состоянии экономики) госдолг США будет расти и через 10 лет может достичь 150% ВВП!

Можно ли такого заемщика считать надежным? Нет! Может ли такой заемщик оказаться в дефолте? Да!

Решение 5 августа явилось официальным подтверждением того, что уже было очевидно ранее — американские активы, в том числе и госбумаги, уже не могут безоговорочно считаться безрисковыми. Другой вопрос: как это решение отразится на состоянии американской и всей мировой финансовой системы?

В первый день после принятия решения наблюдалось резкое падение цен на всех мировых биржах акций. Доллар не показал существенных движений, но сам «виновник торжества» — американский госдолг — вопреки логике показал даже рост цен. Дело в том, что для массы долларов, скопившихся на руках иностранных инвесторов и местных банков, treasuries все равно остается самым надежным вложением. Вложения долларов с более высокой доходностью — в корпоративные бумаги или кредиты компаниям и домохозяйствам (не говоря уже об акциях) — именно в силу слабости финансовой системы сейчас рассматриваются как слишком рисковые. Поэтому ставки по американским госбумагам могут и далее какое-то время сохраняться на низких уровнях.

Примером сохранения такого положения в течение длительного времени может служить Япония, где при многолетней стагнации экономики, колоссальном объеме госдолга (уже 220%) и рейтинге АА- ставки госбумаг десятилетиями держатся на крайне низких уровнях.

Правда, в ситуации с японскими долгами есть своя специфика. Почти весь японский долг находится в руках у резидентов, в том числе у крупных банков и пенсионных фондов. А учитывая японский менталитет и японскую модель взаимоотношений государства и бизнеса, эти держатели бумаг не станут сбрасывать их даже в случае серьезного кризиса. И рейтинги «иностранных» агентств ничего здесь не решают.

Но ситуация с американскими долгами все-таки существенно отличная. Почти 1/3 госдолга находится в руках иностранцев, которых нельзя заставить держать эти бумаги при росте риска дефолта. Кроме того, американские держатели, включая крупные банки, не страдают «японским менталитетом» и в случае возникновения риска потерь начнут активно продавать государственные облигации. Помимо перечисленных держателей, следует не забывать и о несметной армии международных спекулянтов, неплохо заработавших на разгоне вниз цен долгов Греции, Ирландии и Португалии, которые могут не удержаться от соблазна сыграть в такую же игру с Америкой.

Следовательно, сценарий с существенным падением цен и ростом доходности американских гособлигаций не сегодня, но в обозримом будущем исключить уже нельзя. И в этом случае мировая финансовая система действительно столкнется с опасностью резкой дестабилизации, последствия которой могут оказаться на порядок сильнее кризиса 2007-2009 годов.

Для сохранения стабильности финансовой системы назрела настоятельная необходимость окончательного отказа от Pax Americana с переходом к системе, базирующейся на других safe haven. Это в полной мере относится и к резервным валютам, среди которых американский доллар уже не имеет «морального права» играть роль единоличного лидера.

Оптимальным здесь могло бы быть создание некоей наднациональной резервной валюты со строгим контролем над ее эмиссией со стороны международных структур.

Таблица 1. Рейтинги стран мира с госдолгом/ВВП выше 100%.

Источник: CIA’s World Fact book. Reuters

Но проблема не только в достижении американским госдолгом этой круглой цифры. Кардинальное ослабление надежности и американской, и всей мировой финансовой системы произошли много ранее — во время и после выхода из мирового финансового кризиса 2007-2009 годов. И эти ухудшения прежде всего выразились в резком росте денежных баз ведущих мировых валют, включая резервные, и колоссальном росте госдолгов именно развитых стран.

В первую очередь это коснулось именно Америки — одной из наиболее пострадавших от кризиса страны. Страны, чья валюта и госдолги до кризиса играли роль краеугольного камня и safe haven мировой финансовой системы.

Баланс ФРС с августа 2008 к текущему моменту вырос с $850 млрд. до $2,8 трлн., т.е. почти в 3,5 раза! А основной пассив баланса — это как раз денежная база доллара = наличные + остатки коммерческих банков на счетах в ФРС, которая уже достигла $2,7 трлн. (против них в активах ЦБ лежат ценные бумаги на $2,65 трлн., и $1,65 трлн. из них treasuries).

Таких колоссальных и потенциально опасных цифр долларовая база никогда ранее не видела, а ведь это база основной резервной валюты всего мира! Правда, несмотря на столь «раздутый» баланс, руководству ЦБ пока удается удерживать систему от сползания в гиперинфляцию, во многом из-за боязни коммерческих банков хоть куда-то вкладывать деньги. Но правда и другое: достичь поставленных целей стимуляции американской экономики, несмотря на два QE, ФРС так и не удалось. Заметьте, цели были чисто (или почти чисто) американские, а риски, ввиду резервности доллара, лежали и лежат на всем мире.

Ситуация со второй «головной болью» Америки — госдолгом — еще более тяжелая. За счет резкого роста дефицитов в период и после кризиса госдолг ведущей мировой экономики взлетел с $9 трлн., или 63% ВВП в 2007 году до $14,5 трлн., или 100% ВВП.

Весь июль мир с неприятным удивлением и раздражением смотрел на баталии, развернувшиеся в высших эшелонах американской власти по вопросу необходимого увеличения лимита госдолга. Непринятие решения до 2 августа грозило техническим дефолтом по госдолгу, который находится на руках огромного числа инвесторов, в том числе и ведущих ЦБ мира.

И несмотря на принятый в последний момент закон о повышении лимита на $2,1 трлн., 5 августа агентство S&P все-таки понизило кредитный рейтинг Америки с ААА до АА+.

Агентство не удовлетворил параллельно принятый план сокращения дефицитов бюджета на $2,4 трлн. за 10 лет, что много меньше исходного плана Обамы, предполагавшего сокращение дефицита на $4 трлн. в течение 12 лет.

Даже в случае успешного выполнения этого плана (а это будет сложно при текущем состоянии экономики) госдолг США будет расти и через 10 лет может достичь 150% ВВП!

Можно ли такого заемщика считать надежным? Нет! Может ли такой заемщик оказаться в дефолте? Да!

Решение 5 августа явилось официальным подтверждением того, что уже было очевидно ранее — американские активы, в том числе и госбумаги, уже не могут безоговорочно считаться безрисковыми. Другой вопрос: как это решение отразится на состоянии американской и всей мировой финансовой системы?

В первый день после принятия решения наблюдалось резкое падение цен на всех мировых биржах акций. Доллар не показал существенных движений, но сам «виновник торжества» — американский госдолг — вопреки логике показал даже рост цен. Дело в том, что для массы долларов, скопившихся на руках иностранных инвесторов и местных банков, treasuries все равно остается самым надежным вложением. Вложения долларов с более высокой доходностью — в корпоративные бумаги или кредиты компаниям и домохозяйствам (не говоря уже об акциях) — именно в силу слабости финансовой системы сейчас рассматриваются как слишком рисковые. Поэтому ставки по американским госбумагам могут и далее какое-то время сохраняться на низких уровнях.

Примером сохранения такого положения в течение длительного времени может служить Япония, где при многолетней стагнации экономики, колоссальном объеме госдолга (уже 220%) и рейтинге АА- ставки госбумаг десятилетиями держатся на крайне низких уровнях.

Правда, в ситуации с японскими долгами есть своя специфика. Почти весь японский долг находится в руках у резидентов, в том числе у крупных банков и пенсионных фондов. А учитывая японский менталитет и японскую модель взаимоотношений государства и бизнеса, эти держатели бумаг не станут сбрасывать их даже в случае серьезного кризиса. И рейтинги «иностранных» агентств ничего здесь не решают.

Но ситуация с американскими долгами все-таки существенно отличная. Почти 1/3 госдолга находится в руках иностранцев, которых нельзя заставить держать эти бумаги при росте риска дефолта. Кроме того, американские держатели, включая крупные банки, не страдают «японским менталитетом» и в случае возникновения риска потерь начнут активно продавать государственные облигации. Помимо перечисленных держателей, следует не забывать и о несметной армии международных спекулянтов, неплохо заработавших на разгоне вниз цен долгов Греции, Ирландии и Португалии, которые могут не удержаться от соблазна сыграть в такую же игру с Америкой.

Следовательно, сценарий с существенным падением цен и ростом доходности американских гособлигаций не сегодня, но в обозримом будущем исключить уже нельзя. И в этом случае мировая финансовая система действительно столкнется с опасностью резкой дестабилизации, последствия которой могут оказаться на порядок сильнее кризиса 2007-2009 годов.

Для сохранения стабильности финансовой системы назрела настоятельная необходимость окончательного отказа от Pax Americana с переходом к системе, базирующейся на других safe haven. Это в полной мере относится и к резервным валютам, среди которых американский доллар уже не имеет «морального права» играть роль единоличного лидера.

Оптимальным здесь могло бы быть создание некоей наднациональной резервной валюты со строгим контролем над ее эмиссией со стороны международных структур.

Дискуссия

Еще по теме

Еще по теме